Publicações

Produtor Rural Pessoa Jurídica

Quem é o produtor rural pessoa jurídica?

É a empresa legalmente constituída que se dedica à atividade agropecuária ou pesqueira, em área urbana ou rural, com fins exclusivamente de produção rural.

Qual a base de cálculo da contribuição?

A base de cálculo da contribuição é incidente sobre o valor da receita bruta da comercialização da sua produção, substituindo as contribuições patronais (20% + GILRAT), a cargo da empresa. Se, além da atividade rural, explorar também outra atividade econômica autônoma, quer seja comercial, industrial ou de serviços, no mesmo ou em estabelecimento distinto, independentemente de qual seja a atividade preponderante, deve contribuir com base na folha de pagamento dos segurados a seu serviço, para todas as suas atividades.

Qual é a alíquota?

2,05% - Distribuída da seguinte forma:

1,7% Previdência Social

0,1% Grau de Incidência de Incapacidade Laborativa Decorrente dos Riscos do Ambiente de Trabalho - GILRAT

0,25% Serviço Nacional de Aprendizagem Rural - Senar

Nota:

Produtor Rural Pessoa Jurídica optante por contribuir sobre a folha de pagamento

O empregador rural pessoa jurídica poderá optar por recolher a contribuição previdenciária sobre a folha de salários, desde que manifeste sua opção mediante o pagamento da contribuição relativa a janeiro de cada ano, ou à primeira competência subsequente ao início da atividade rural. A opção é irretratável para todo o ano-calendário e não se aplica à agroindústria.

Forma de recolhimento

Comercialização da produção rural

A comercialização da produção rural é informada na EFD-Reinf, por meio do registro no evento R-2050 – Comercialização da Produção por Produtor Rural PJ/ Agroindústria.

Quem está obrigado a informar:

O produtor rural pessoa jurídica que vender ou consignar sua produção rural exercendo atividade exclusivamente rural.

O produtor rural pessoa jurídica, que comercializar a sua produção com destinação ao Programa de Aquisição de Alimentos (PAA), devendo informar na EFD-Reinf o valor bruto da comercialização da produção, cabendo à entidade executora, além da prestação da informação na EFD-Reinf, o recolhimento da contribuição previdenciária e à devida ao Senar.

O produtor rural pessoa jurídica que exercer outra atividade econômica autônoma, prestando suas informações sobre a folha de pagamento no eSocial.

Remuneração e pagamento no eSocial

A informação declarada como folha de pagamento no eSocial servirá de base para os cálculos da contribuição previdenciária, FGTS e IRRF, que deve ser informada em um só evento, o S-1200 – Remuneração do Trabalhador vinculado ao Regime Geral da Previdência Social.

Situação “Sem Movimento”

A situação “Sem Movimento” só ocorrerá quando não houver informação a ser enviada, em relação a todos os estabelecimentos, obras ou unidades do declarante. Neste caso, o contribuinte enviará o evento no eSocial S-1299 - Fechamento dos Eventos Periódicos como “sem movimento” na primeira competência do ano em que esta situação ocorrer. A empresa fica dispensada de enviar quaisquer eventos da EFD-Reinf relativa ao respectivo período.

Aquisição de produção rural de pessoa física

O valor mensal da aquisição da produção rural é informado na EFD-Reinf, por meio de registro do evento R-2055 – Aquisição de Produção Rural.

As pessoas jurídicas em geral (pública ou privada), inclusive optantes pelo Simples Nacional, associação e cooperativa, operadoras do PNAE, órgãos públicos, entidades filantrópicas estão obrigadas a informar quando efetuarem aquisição de produtos rurais de pessoa física (contribuinte individual ou segurado especial), independentemente de as operações terem sido realizadas diretamente com o produtor ou com intermediário pessoa física.

Data de envio das informações e do pagamento:

O envio das informações deve ser efetuado até o dia 15. O recolhimento do FGTS, bem como das contribuições previdenciárias e dos terceiros será até o dia 20 do mês seguinte, antecipando para o dia útil imediatamente anterior quando não houver expediente bancário.

Notas:

Na EFD-Reinf, o evento deve ser informado ainda:

Na dação em pagamento, na permuta, no ressarcimento, na indenização ou na compensação feita com produtos rurais pelo produtor rural.

No arremate de produção rural em leilões e praças, exceto se os produtos não integrarem a base de cálculo das contribuições como arrematação de produtos rurais de origem mineral.

Na comercialização da produção rural de pessoa jurídica com adquirente domiciliado no exterior (exportação).

Informações adicionais:

As informações da EFD-Reinf devem ser consolidadas e enviadas em arquivo único para cada estabelecimento, agrupando por tipo de comercialização.

Não há informação de comercialização da produção rural na EFD-Reinf pelo produtor rural pessoa jurídica que tenha outra atividade econômica autônoma, quer seja comercial, industrial ou de serviços, no mesmo ou em estabelecimento distinto, independentemente de qual seja a atividade preponderante. Neste caso, não se aplica o regime substitutivo do pagamento das contribuições com base na comercialização da produção rural, ficando obrigado a contribuir sobre a folha de pagamento de todos os segurados e de todas as atividades e estabelecimentos.

A informação nos contratos de venda para entrega futura deve ocorrer na competência da realização do fato gerador das contribuições, que se dará na data de emissão da respectiva nota fiscal, independentemente da realização de antecipações de pagamento.

O produtor rural pessoa jurídica deve apresentar o valor da receita bruta obtida com as operações de venda da produção rural própria e dos subprodutos e resíduos, se houver.

Caso o produtor rural pessoa jurídica preste serviços a terceiros em condições que não caracterizem atividade econômica autônoma, mantém-se a substituição contributiva, exceto quanto aos empregados que laboram na prestação de serviços a terceiros.

A substituição abrange também a folha de pagamento dos segurados empregados a serviço em escritório mantido pelo produtor rural, exclusivamente para a administração da atividade rural.

Na parceria de produção integrada, o fato gerador, a base de cálculo das contribuições devidas e as alíquotas serão determinadas em função da categoria de cada parceiro perante o RGPS, no momento da destinação dos respectivos quinhões (parte destinada a cada parceiro, de acordo com o contrato). A alíquota da contribuição previdenciária e do Senar na parceria integrada será devida pelo parceiro produtor outorgado, seja ele pessoa física ou jurídica.

São imunes à tributação de contribuição previdenciária e GILRAT as receitas de exportação de produtos rurais, em decorrência da disposição contida no inciso I do § 2º do art. 149 da Constituição Federal. A imunidade não se aplica à contribuição devida ao Serviço Nacional de Aprendizagem Rural (Senar), por se tratar de contribuição de interesse das categorias profissionais ou econômicas. Observar ADE RFB Codac nº 06/2018.

A empresa ou cooperativa adquirente, consumidora ou consignatária da produção fica obrigada a fornecer ao segurado especial cópia do documento fiscal de entrada da mercadoria, para fins de comprovação da operação e da respectiva contribuição previdenciária. (art. 106 da Lei 8.213/91 c/c art. 30, § 7º da Lei 8.212/91).

As informações devidas pelo produtor rural pessoa jurídica, cujos fatos geradores foram anteriores à implantação do eSocial continuarão sendo declaradas em GFIP/SEFIP.

A inexistência de empregados registrados impede a opção do produtor rural pessoa jurídica pela folha de pagamento (SC RFB Cosit nº 286/2019).

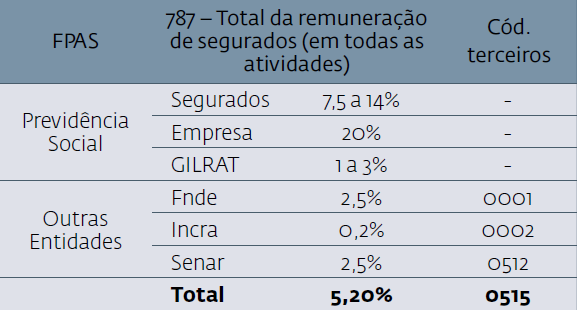

Outras obrigações e contribuições à previdência:

reter e recolher as contribuições devidas por seus empregados de acordo com as faixas salariais;

reter e recolher 11% sobre a contratação de contribuintes individuais (autônomos) e ou/ do pró-labore pago aos sócios;

recolher 20% sobre a remuneração de contribuintes individuais (autônomos, diretores e gerentes não empregados e de sócios com retirada de pró-labore);

recolher 2,7% (Salário Educação 2,5% e Incra 0,2%) para terceiros sobre a folha de pagamento, quando opta pela comercialização da produção própria (FPAS 604);

reter e recolher 11% sobre a nota fiscal/fatura quando da contratação de empresa de mão de obra (art. 31, Lei nº 8.212/91). Este percentual será acrescido de 4, 3 ou 2 pontos percentuais, a cargo da empresa contratante, cuja atividade permita a concessão de aposentadoria especial após 15, 20 ou 25 anos de contribuição.

Produtor Rural PJ

Pessoa Jurídica: empresa legalmente constituída que se dedica à atividade agropecuária ou pesqueira, em área urbana ou rural